Herausforderungen durch die Instant Payment Regulierung 2024

Diese neuen Regelungen sollen die Nutzung und Akzeptanz von Echtzeitüberweisungen fördern und vereinheitlichen. Die Europäische Union gibt nun verbindliche Enddaten für die Einführung von SEPA Instant Payments vor, was insbesondere für die fast 30% der PSP herausfordernd (Stand Q1/24) sein wird, die bisher noch gar kein Instant Payment anbieten. Diese müssen spätestens im Herbst 2025 Instant Payment aktiv anbieten können.

In diesem Blogbeitrag betrachten wir die Kernthemen der Verordnung und die damit verbundenen Herausforderungen. Im nachfolgenden Text bezieht sich der Begriff Banken auf sämtliche Zahlungsdienstleister, die im Geltungsbereich der Verordnung liegen.

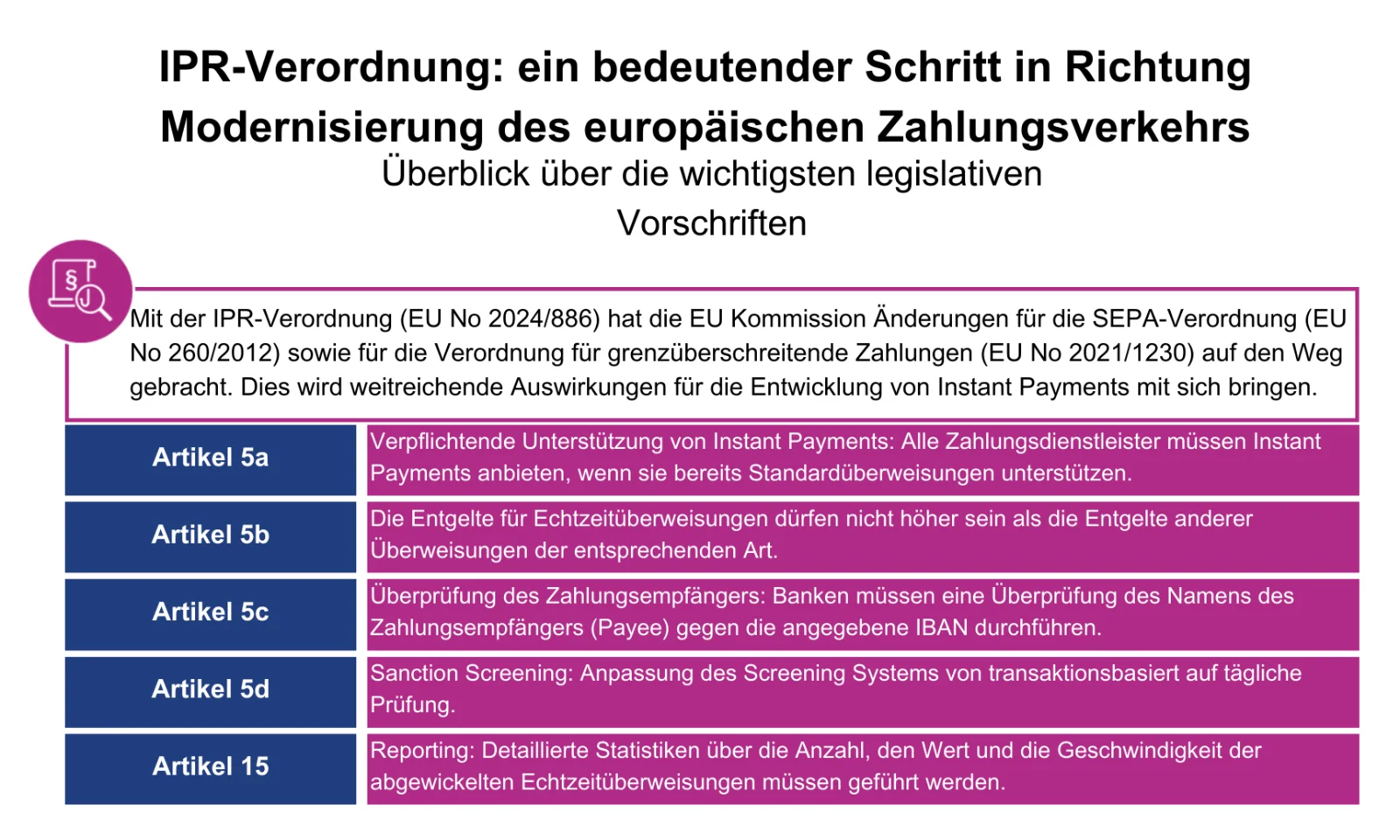

Kernaspekte der Instant Payment Regulierung

-

Verpflichtende Unterstützung von Instant Payments

-

Verification of Payee (IBAN Namensprüfung)

-

Meldepflichten und Statistiken

-

Änderungen bei Embargoprüfungen

-

Preisgleichheitsgebot

-

Tägliche Aktualisierung der zentralen EU-Sanktionsliste

-

Möglichkeit für maximale Überweisungsbeträge

Welche Problematiken können sich daraus für Banken ergeben?

Verpflichtende Unterstützung von Instant Payments

Ab 2025 sind alle Zahlungsdienstleister, die bereits Standardüberweisungen unterstützen, dazu verpflichtet, auch Instant Payments anzubieten. Dies gilt für alle Auftragsformen und Zugangswege, einschließlich SB-Terminals, beleghafte Überweisungen, EBICS und SRZ-Verfahren (Electronic Banking Internet Communication Standard und Service-Rechenzentrum-Verfahren). Dadurch sind neue Prozesse zu implementieren.

Verification of Payee (IBAN Namensprüfung)

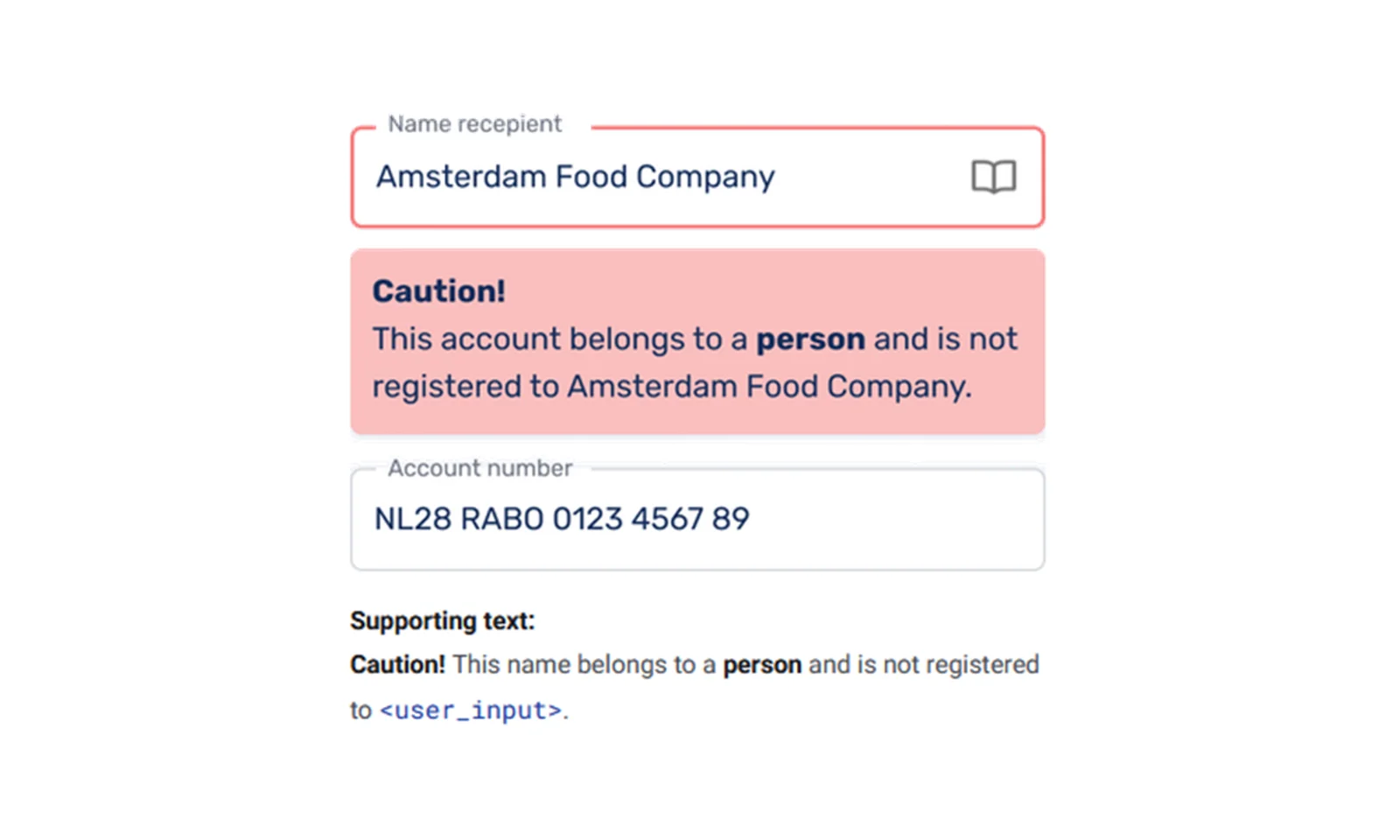

Banken müssen ihren Kunden eine Empfängerüberprüfung anbieten, d.h. den Namen des Zahlungsempfängers gegen die angegebene IBAN zu überprüfen, um Fehlüberweisungen zu verhindern. Das Rulebook soll bis Ende September 2024 durch das EPC (European Payments Council) fertiggestellt sein und im Oktober 2025 in Kraft treten.

Aus der Verification of Payee (VoP) resultieren dabei Herausforderungen wie:

-

Die Bulk Payments der Firmenkunden sind als individuelle Zahlungen zu verarbeiten und eine entsprechende individuelle Rückmeldung muss im Fall einer Nichtverarbeitung oder Unstimmigkeiten an den Zahler versandt werden.

-

Firmenkunden können allerdings einen Opt-Out für Bulk-Zahlungen für den Verification of Payee beantragen, haben dann aber ein erhöhtes Haftungsrisiko, auf das sie hingewiesen werden müssen.

-

VoP gilt sowohl für Instant Payments als auch für normale SEPA Überweisungen.

-

Falls die Zahlung mit „close match“ fehlschlägt, müssen Banken dem Zahler den Namen des Empfängers übermitteln. Dies geschieht bei Online Banking vor der Autorisierung der Zahlung durch den Kunden. Die Bank muss hierzu den Auftrag an die Empfängerbank schicken und innerhalb drei Sekunden das Ergebnis erhalten – idealerweise innerhalb einer Sekunde.

-

Falls es sich bei dem Zahlungsempfänger um ein Unternehmen handelt, können durch den Zahler zusätzlich zu Namen und Kontonummer auch andere Identifier, z.B. Steuernummer, Registernummern oder LEI, übermittelt werden, wenn die Bank dies anbietet. Das ist in der entsprechenden Software oder im Online Banking zu berücksichtigen.

-

In der Vorbereitung für die Verification of Payee müssen die Banken ihre Kundendaten in eine neue Datenbank einspielen. Hierzu muss ein Daten-Cleanup vorgenommen werden, bei dem sich alle Banken an einen einheitlichen Matching-Standard halten müssen.

-

Banken gehen Haftungsrisiken, ein bei einer fehlerhaften oder nicht vollständigen Implementierung des Services, z.B. bei unzureichenden Warnungen im Falle von „Close Match“.

-

Es handelt sich um einen nicht separat bepreisbaren Service für alle Kunden inklusive Firmenkunden.

-

Firmenkunden können einen Opt-Out für Bulk-Zahlungen für den Verification of Payee beantragen, haben hier allerdings dann auch ein erhöhtes Haftungsrisiko auf das sie hingewiesen werden müssen.

Beispiel eines „No Match“ bei Verification of Payee

Meldepflichten und Statistiken

Zahlungsdienstleister müssen detaillierte Statistiken über die Anzahl, den Wert und die Geschwindigkeit der abgewickelten Echtzeitüberweisungen führen. Es wird zudem eine jährliche Meldepflicht über Preisentwicklungen bei Überweisungen, Instant Überweisungen, Zahlungskonten und verweigerten Zahlungsausführungen eingeführt. Banken und ZDL müssen die Einhaltung der regulatorischen Anforderungen dokumentieren.

Änderungen bei Embargoprüfungen

Embargoprüfungen müssen weiterhin durchgeführt werden, um sicherzustellen, dass keine sanktionierten Transaktionen durchgeführt werden. Dies erfordert die Integration automatisierter Systeme zur sofortigen Überprüfung gegen Sanktionslisten. Banken müssen ihre Systeme täglich mit der zentralen EU-Sanktionsliste aktualisieren, um sicherzustellen, dass alle Transaktionen gegen die geltenden Liste geprüft werden und somit den regulatorischen Anforderungen entsprechen. Dies muss überwacht und dokumentiert werden.

Preisgleichheitsgebot

Die Kosten für Instant Payments dürfen nicht höher sein als die Kosten für Standardüberweisungen. Banken müssen sicherstellen, dass alle Kunden Zugang zu Instant Payments haben, ohne zusätzliche Gebühren zu erheben.

Maximale Überweisungsbeträge

Banken sind verpflichtet Kunden die Möglichkeit zu bieten, maximale Überweisungsbeträge für Instant Payments festzulegen, entweder pro Tag oder pro Transaktion. Diese Limits sollen flexibel und leicht anpassbar sein.

Dazu ist es erforderlich, dass sie den Kunden eine benutzerfreundliche Schnittstelle zur Verfügung stellen, die sie jederzeit ändern können. Diese Änderungen müssen sofort wirksam werden, was zusätzliche Sicherheitsmaßnahmen erfordert.

Kundenaufklärung und Support

Kunden sind über die Möglichkeit der Limitänderung zu informieren, und der Kundensupport muss geschult sein, um bei der Einrichtung und Verwaltung zu unterstützen.

Erweiterter Geltungsbereich

Auch Nicht-EUR Länder und E-Money-Institute sowie Payment-Institute sind betroffen. Unabhängig vom Zahlungsweg muss die empfangende Bank das Geld sofort in EUR umwandeln.

Sofortige Verfügbarkeit und Rückerstattung

Die Finalität von 10 Sekunden gilt jetzt für alle SCT Instant Überweisungen. Bei Nichterhalt der Bestätigung innerhalb dieser Zeit muss die Bank dem Kunden den Betrag zurückerstatten. Dies bedeutet eine sofortige Haftung und potenzielle Liquiditätsprobleme für den PSP.

Durch diese kurze Rückerstattungsfrist kann ein erweitertes Betrugsrisiko sowie ein Counterparty-Risk entstehen. Zusätzliche Sicherheitsmaßnahmen sind notwendig, um missbräuchliche Änderungen zu verhindern, verdächtige Aktivitäten müssen überwacht werden.

Durch die 24/7 Verfügbarkeit müssen beispielsweise auch 24/7 Umrechnungskurse zur Verfügung stehen, sofern diese Umrechnung bisher so angeboten wurde. Dies kann, wie bei vielen anderen Punkten, eine Änderung der Prozesse bedeuten.

Kurze Umsetzungszeit

Das Payment Scheme Management Board hat festgehalten, dass die EPC Mitglieder für die Änderungen der IPR weniger Zeit haben als für normale Rulebook Änderungen. Bereits implementierte Instant Payment Systeme müssen gegebenenfalls angepasst werden, bspw. für eine mögliche Änderung des Maximalbetrags oder eine Anpassung an die geschrumpfte Processing-Zeit von 25 auf nunmehr maximal 10 Sekunden.

Fazit: Zahlungsprozesse sicher und effizient gestalten

Die Umsetzung der Instant Payment Regulierung stellt Banken und PSPs vor erhebliche Herausforderungen in den Bereichen Systemanpassung, Betrugsprävention, Compliance und Kundenservice. Diese Maßnahmen sind notwendig, um den neuen Anforderungen gerecht zu werden und finanzielle Risiken zu minimieren. Mit langjähriger Fachexpertise unterstützt GFT Banken und PSPs ganzheitlich bei der sicheren und effizienten Gestaltung ihrer Zahlungsprozesse.

Co-Autor*innen:

Sabina Oshima

Dario Simic

Salar Hydary